東亞公司債發行額增至雷曼危機後兩倍

2014/01/08

在經濟持續高速增長的東亞地區,企業通過發行公司債來籌集資金的現象不斷增加。最近的發行餘額已經超過4年前雷曼危機後的兩倍。食品企業等也發行公司債,反映出區域內的內需正在擴大。日本的機構投資者也已開始購買亞洲的公司債。預計已開發國家的資金流入將支撐2014年以後的地區經濟增長。

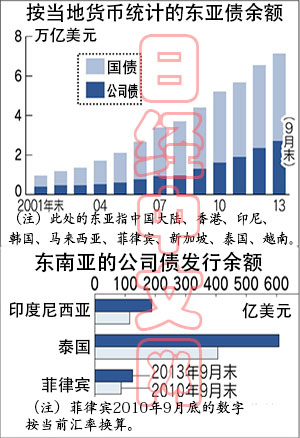

根據亞洲開發銀行(ADB)的統計,截至2013年9月底,包括中國、泰國、新加坡等9個國家和地區在內的廣義的東亞地區的公司債餘額按當地貨幣計算為2萬7千億美元,佔到全部債券的38%。這一數字在2009年底不到30%,而且比率正在不斷增加。

尤其在東南亞,發行公司債的企業正趨多樣化。在經濟快速增長的背景下,資金需求變得旺盛,僅靠銀行融資已經難以滿足發展要求。區域內的養老金基金等機構投資者也變成了買家。企業籌集資金正逐步從借貸轉向發行公司債。

泰國最大財團正大集團(CP)的核心企業正大食品在2013年發行了10年期公司債55億泰銖(約合人民幣10億元),使公司債餘額增加到715億泰銖。按餘額計算的話,2010年在泰國位居第八,到2013年9月升至第三。

正大集團計劃在今後3年裏投資500億泰銖。籌集的資金將用於加強國內外業務。其下屬的大型通信公司True Corporation於5月份開始在泰國全國提供第3代(3G)行動通訊服務,同時在部分地區開通第4代(4G)服務,估計籌集資金還將用於擴充通信網路。

印度尼西亞綜合企業阿斯特拉國際(Astra International)旗下的消費金融公司也在增發公司債。阿斯特拉公司在生産銷售方面與豐田汽車等合作,是印尼最大的汽車與摩托車企業。消費金融公司通過公司債募集的資金將用於汽車貸款等借貸業務。

由於印尼盾在2013年急劇貶值,印尼央行在當年6月以後開始加息,利率總計提高了1.75%。商業銀行也採取措施控制融資。但與此同時,該國的新車銷售異常活躍,2013年再創歷史新高。阿斯特拉旗下各公司打算利用發行公司債募集來的資金來優化財務狀況。

在由內需拉動經濟增長的菲律賓,經營大型購物中心的SM集團發行的公司債在3年時間裏增加了一倍以上。

著名評等公司2013年將菲律賓國債的信用等級提高到適合投資。大型銀行等民間企業的信用等級也隨之被認定為適合投資。而嘉魯達印尼航空公司的利率則高達9%以上。如果信用等級提高的話,將會成為日本等已開發國家機構投資者的投資對象,有可能使資本積極流向該地區。

(佐竹實 馬尼拉報道) 版權聲明:日本經濟新聞社版權所有,未經授權不得轉載或部分複製,違者必究。

|

| 菲律賓SM集團的公司債發行餘額在3年時間裏增加到原來的兩倍以上(馬尼拉) |

尤其在東南亞,發行公司債的企業正趨多樣化。在經濟快速增長的背景下,資金需求變得旺盛,僅靠銀行融資已經難以滿足發展要求。區域內的養老金基金等機構投資者也變成了買家。企業籌集資金正逐步從借貸轉向發行公司債。

泰國最大財團正大集團(CP)的核心企業正大食品在2013年發行了10年期公司債55億泰銖(約合人民幣10億元),使公司債餘額增加到715億泰銖。按餘額計算的話,2010年在泰國位居第八,到2013年9月升至第三。

正大集團計劃在今後3年裏投資500億泰銖。籌集的資金將用於加強國內外業務。其下屬的大型通信公司True Corporation於5月份開始在泰國全國提供第3代(3G)行動通訊服務,同時在部分地區開通第4代(4G)服務,估計籌集資金還將用於擴充通信網路。

|

由於印尼盾在2013年急劇貶值,印尼央行在當年6月以後開始加息,利率總計提高了1.75%。商業銀行也採取措施控制融資。但與此同時,該國的新車銷售異常活躍,2013年再創歷史新高。阿斯特拉旗下各公司打算利用發行公司債募集來的資金來優化財務狀況。

在由內需拉動經濟增長的菲律賓,經營大型購物中心的SM集團發行的公司債在3年時間裏增加了一倍以上。

著名評等公司2013年將菲律賓國債的信用等級提高到適合投資。大型銀行等民間企業的信用等級也隨之被認定為適合投資。而嘉魯達印尼航空公司的利率則高達9%以上。如果信用等級提高的話,將會成為日本等已開發國家機構投資者的投資對象,有可能使資本積極流向該地區。

(佐竹實 馬尼拉報道) 版權聲明:日本經濟新聞社版權所有,未經授權不得轉載或部分複製,違者必究。