中國金融改革迎來關鍵時期?

2013/12/16

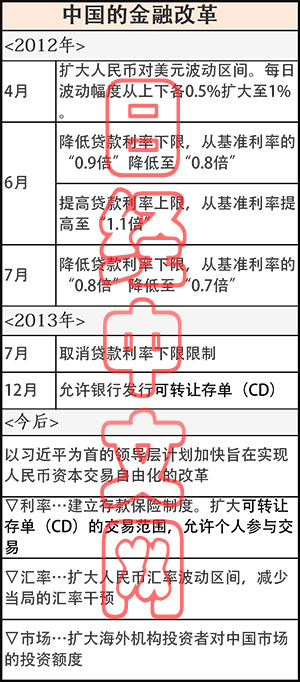

中國將加快推進金融改革。中國人民銀行(央銀)作為推進存款利率自由化的第一步,已允許銀行發行與市場利率聯動的可轉讓存單(CD),而在明年上半年將有望建立存款保險制度。此外,還將力爭擴大人民幣匯率的波動區間。中國領導層曾表示在2020年之前拿出改革成果,因此,今後將穩步推進放寬金融限制。

在中國,之所以要建立存款保險制度,是因為一旦放寬利率限制將帶來銀行間的激烈競爭,因此需要通過法律保護存款人的利益。

由於中國國內銀行擔心負擔增加而對建立存款保險制度持反對態度等原因,該制度的建立被長期推遲。中國新一屆領導層在此前十八屆三中全會的「決定」中明確表示要建立存款保險制度。人民銀行也正為取消存款利率上限的限制而加快營造環境。

中國銀行等中國5大商業銀行於12月12日在銀行間市場首次發行了總額為190億元的可轉讓存單。可轉讓存單由銀行自由確定利率,並在市場進行交易。3個月期的收益率超過5%,高於相同期間的定期存款利率(2.85%),2個小時以內就完成了交易。

在中國,政府對銀行存款利率水準進行嚴格管控。而對貸款利率下限的限制於今年7月被取消。可轉讓存單的解禁被解讀為取消仍然存在的存款利率上限限制的突破口。雖然目前買家僅限於銀行等機構投資者,但今後有望擴大至個人和企業。

人民銀行行長周小川強調稱,要利用這一機會,進一步推進改革。在十八屆三中全會上,推進市場化改革的方針得以確立,這被視為加快中國金融改革的良機。

此外,人民銀行還計劃擴大人民幣匯率波動區間。目前,人民幣匯率每天對美元波動區間為中間值上下各1%。2012年4月,這一波動區間曾從0.5%擴大至目前的1%。周小川明確表示,將通過市場供求確定人民幣匯率的均衡點,減少人民銀行的外匯干預。有觀測認為,人民幣波動區間將有可能擴大至上下各1.5~2.5%。

同時,中國還將推進金融市場開放。今後有望取消僅允許一部分海外投資者投資以人民幣計價的股票的限制等,並將擴大投資額度。

在中國,由於存款利率受到抑制,個人資金不斷流向高回報率的理財産品,造成「影子銀行」規模的膨脹。此外,中國政府為實現人民幣匯率穩定而購買從海外流入的外匯,而人民幣則相應地流入市場,這又容易導致資金過剩。

為了消除這一弊端,中國希望加快金融改革,最終實現資本交易自由化,進而將人民幣培育為國際主要貨幣。改革的具體時間表雖然並不明確,但令新一屆中國領導層重視的未來7年將是關鍵性時期。

(大越匡洋 北京報道)

版權聲明:日本經濟新聞社版權所有,未經授權不得轉載或部分複製,違者必究。

|

由於中國國內銀行擔心負擔增加而對建立存款保險制度持反對態度等原因,該制度的建立被長期推遲。中國新一屆領導層在此前十八屆三中全會的「決定」中明確表示要建立存款保險制度。人民銀行也正為取消存款利率上限的限制而加快營造環境。

中國銀行等中國5大商業銀行於12月12日在銀行間市場首次發行了總額為190億元的可轉讓存單。可轉讓存單由銀行自由確定利率,並在市場進行交易。3個月期的收益率超過5%,高於相同期間的定期存款利率(2.85%),2個小時以內就完成了交易。

在中國,政府對銀行存款利率水準進行嚴格管控。而對貸款利率下限的限制於今年7月被取消。可轉讓存單的解禁被解讀為取消仍然存在的存款利率上限限制的突破口。雖然目前買家僅限於銀行等機構投資者,但今後有望擴大至個人和企業。

人民銀行行長周小川強調稱,要利用這一機會,進一步推進改革。在十八屆三中全會上,推進市場化改革的方針得以確立,這被視為加快中國金融改革的良機。

此外,人民銀行還計劃擴大人民幣匯率波動區間。目前,人民幣匯率每天對美元波動區間為中間值上下各1%。2012年4月,這一波動區間曾從0.5%擴大至目前的1%。周小川明確表示,將通過市場供求確定人民幣匯率的均衡點,減少人民銀行的外匯干預。有觀測認為,人民幣波動區間將有可能擴大至上下各1.5~2.5%。

同時,中國還將推進金融市場開放。今後有望取消僅允許一部分海外投資者投資以人民幣計價的股票的限制等,並將擴大投資額度。

在中國,由於存款利率受到抑制,個人資金不斷流向高回報率的理財産品,造成「影子銀行」規模的膨脹。此外,中國政府為實現人民幣匯率穩定而購買從海外流入的外匯,而人民幣則相應地流入市場,這又容易導致資金過剩。

為了消除這一弊端,中國希望加快金融改革,最終實現資本交易自由化,進而將人民幣培育為國際主要貨幣。改革的具體時間表雖然並不明確,但令新一屆中國領導層重視的未來7年將是關鍵性時期。

(大越匡洋 北京報道)

版權聲明:日本經濟新聞社版權所有,未經授權不得轉載或部分複製,違者必究。