中國公司債發行大縮水背後的金融政策難局

2017/06/27

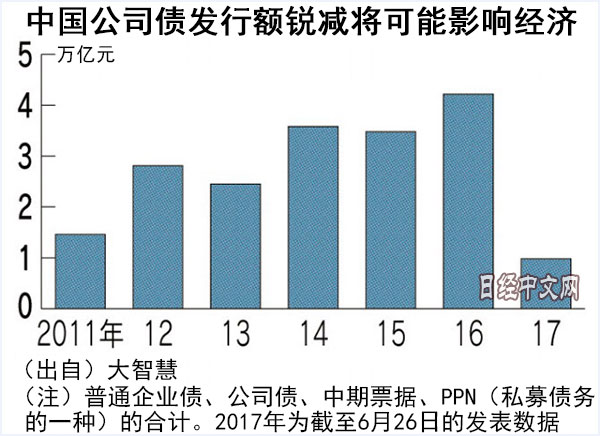

中國的公司債發行銳減。今年年初至6月26日的發行額僅為9800億元,不到2016年上半年(2.2萬億元)的一半。隨著中國金融政策趨於收緊,利率上升、減少籌集的動向擴大。為了抑制房地産泡沫等,有必要收緊金融政策,但如果過度的影響企業融資,也很容易招致經濟的減速。

日本經濟新聞(中文版:日經中文網)以中國調查公司大智慧的數據為基礎進行了統計。其中剔除了到期的短期商業票據(CP)。國有企業一直佔到中國公司債發行量的一半以上,用於籌集修建鐵路等基礎設施的建設資金。預計2017年全年的發行額為2萬億元左右,遠遠低於2016年的4.2萬億元。

|

| 在中國,通過公司債發行籌集的資金多用於鐵路等基礎設施建設(駛過廣州市內的貨物列車) |

導致發行額減少的背景是中國的利率上升。中國人民銀行(央行)的貨幣政策由原來的「穩健」轉為「穩健中性」,並推進提高向市場供應資金的公開市場操作的利率等。

目前,中國一年期的銀行間拆放利率為4.4%,而上年在3%左右的水準線上,相差近1.5倍。如果利率上升,已發行債券就會貶值。由於利率上升,虧損的投資者也會增加。這也是對債券投資意願下降的原因之一。

即便是已經決定發行債券的企業,融資成本也會大幅上升。大型建築企業中天建設集團5月份發行的一年期公司債利率為4.26%,比2016年4月發行的公司債(期限一年、利率3.44%)高出了0.8個百分點。

|

目前,一年期公司債的平均利率為5.5%,比2016年(4.6%)高出兩成。天津市屬國有企業天津海泰控股集團6月上旬發行的一年期債券利率達到7%。與2015年10月發行的5年期債券相比,期限縮短,發行額也減少,但利率卻遠遠高於之前的5.5%。

放棄發行公司債的企業不得不轉為向銀行貸款,但銀行的貸款利率也在上升。某大型銀行進入6月份以來,即便是面對信用評等最高的企業,「也是按高出(央行的)基準利率近一成的水準進行放貸」。

銀行一年期基準利率為4.35%,加上各種因素最終將達到4.7%左右。在2016年之前,普遍是按低於基準利率的利息進行融資,但企業的融資環境現在已經完全改變。根據融資對象的不同,還出現了按基準利率1.2倍提供貸款的情況。

金融緊縮不僅能抑制房地産泡沫,還是防範「影子銀行」的對策之一。與日本不同,中國的地方銀行將銀行間拆放市場作為資金獲取來源。有關監管薄弱的地方銀行有很多不透明的融資。如果通過提高利率向地方銀行施壓,還有利於可促進壓縮帳外融資等。

眼下中國經濟堅挺也使得金融政策可以偏于收緊。一季度的實際國內生産總值(GDP)增長6.9%,大大高於政府提出的「6.5%左右」的全年目標。4、5月份在出口勢頭良好的支撐下,經濟穩步前行。雖然中國政府可以容忍經濟出現一定程度的減速,但預計會優先考慮減少由於金融緊縮而帶來的風險。

5月份的廣義貨幣供應量(M2)增長率為1997年以來的最低,資金供應在急速減少。開始有人擔心下半年的經濟動向,但如果就此停止緊縮,將會縱容房地産泡沫和影子銀行,因此需要中國監管部門充分拿捏好方向。

日本經濟新聞(中文版:日經中文網)上海 張勇祥

版權聲明:日本經濟新聞社版權所有,未經授權不得轉載或部分複製,違者必究。