美國近400家空殼企業上市

2021/02/20

在美國,特殊目的收購公司(SPAC,空殼企業)的存在感越來越高。自2021年初以來收購金額已逼近9萬億日元,達到美國收購市場總體的3成。有超過300家特殊目的收購公司在尋找可以收購的企業。通過收購,可以讓發展前景好的純電動汽車相關企業在短時間內上市。另一方面,銷售額為零的企業也相繼被收購等,空殼收購快速增加存在危險。

由於新冠疫情擴大,全球性金融寬鬆政策導致大量資金流入特殊目的收購公司。在美國,將上市的此類公司達到398家。僅1月就有91家公司上市,共籌集了約250億美元資金。佔首次公開募股(IPO)的6成,預定實施IPO的項目也有近100個。

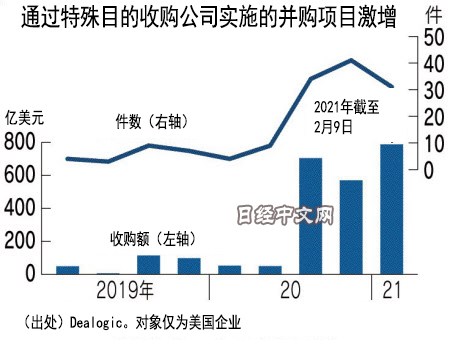

由特殊目的收購公司實施的收購急劇增加。根據美國調查公司Dealogic的統計,從年初到2月9日,收購金額已達到788億美元,超過了創下季度歷史最高紀錄的2020年7~9月(704億美元,對象僅為美國企業)。

|

在美國的收購項目中,特殊目的收購公司所佔的比例也達到35%,高於2020年10~12月的10%。按日元換算,合併入特殊目的收購公司的對象企業的估值達到數千億~1萬億日元規模的項目也不斷增加。特殊目的收購公司一般會與籌資規模為2~10倍的企業合併。

由於收購項目氾濫,尋找收購對象也變得不再簡單。尚未找到收購對象的特殊目的收購公司目前超過300家,估計籌資額也合計超過900億美元。

銷售額為零的企業也被收購

受益於這股熱潮的是純電動汽車和無人駕駛等初創企業。據美國調查公司PitchBook介紹,2020年純電動卡車製造商尼古拉等26家公司宣佈了與空殼公司合併、借助空殼公司上市的計劃,收購總額超過1000億美元。

由於特斯拉的迅猛發展和對美國拜登政府的政策充滿期待,特殊目的收購公司對有潛力的企業展開了爭奪。2021年,籌建純電動汽車充電樁的美國Volta Industries等公司也宣佈了與特殊目的收購公司合併的計劃。

普通IPO需要1年左右的籌備時間,籌資額也會隨著股市行情發生變化。如果是與特殊目的收購公司合併的話,新興企業在宣佈計劃後3~5個月就能成為上市公司。對於希望在股價上漲期儘快確保發展資金的新興企業來説,這是一種有吸引力的選擇。

對個人投資者而言,也是能遇到「黑馬股」的機會。宇航公司維珍銀河在與空殼公司合併之後,股價漲至原來約4倍。

不過,借殼上市的過熱感越來越強也伴隨著風險。

2020年與特殊目的收購公司合併的新一代移動出行企業的財報大多出現虧損。至少有10家企業最近的銷售額幾乎為零。可以看出這是對未來期待先行的收購戰。

規定存在漏洞

美國跟日本不同,為了防止非法抬高發行價格,普通IPO不能公開今後的業績預期。但如果借助特殊目的收購公司上市,由於是與已經上市的企業合併,因此不適用該規則。銷售額為零的企業會公佈今後數年的增收計劃,以提高投資者的期待。能否實現樂觀預期難以保證,也存在保護投資者的課題。

僅傳出可能收購有實力企業的消息,特殊目的收購公司的股價就會大漲,但在合併後期待落空的例子也有很多。2020年與業務公司合併的58家特殊目的收購公司中,約6成合併後的股價低於標準普爾500指數。尼古拉在合併後,被曝光了誇大技術的廣告,美國證券交易委員會一直對其進行調查。純電動卡車的生産計劃也推遲,還有訂單被取消。

大多特殊目的收購公司的創始人通過合併獲得鉅額報酬,而如果2年左右的期限內找不到合併對象,則報酬為零。很多人擔心「其動機不是優先考慮收購企業的品質,而是優先考慮在期限內完成收購」。

在競爭激烈的背景下,低品質的企業通過與特殊目的收購公司合併實現上市的風險越來越大。如果合併後接連出現業績惡化及違法行為等,投資者將蒙受損失,熱潮有可能一下子消退。

特殊目的收購公司:SPAC,自身並不經營任何業務,以收購未上市企業或其他企業的業務為目的而上市的企業。SPAC上市時並不清楚會收購哪家企業。通常SPAC上市2年內會尋找到要收購的企業,經股東大會通過後二者合併,被合併的未上市企業成為事實上的「存續企業」,並成為上市企業。

日本經濟新聞(中文版:日經中文網)宮本岳則、堤健太郎 紐約報道

版權聲明:日本經濟新聞社版權所有,未經授權不得轉載或部分複製,違者必究。