日本13年度IPO為7年以來的高水準

2014/03/20

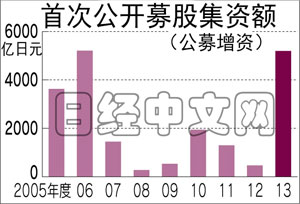

日本首次公開募股(IPO)的復甦態勢明顯。預計2013年度首次公開募股的融資額將達5200億日元,猛增至上年度的11倍,為7年來的最高水準。其中,對業務進行改革從而實現上市的復甦型企業引人關注。對股票市場恢復提供企業成長資金,促進産業新陳代謝功能的期待在提高。

最近除創業企業外,在重組業務後實現上市的企業也十分突出。3月19日在東證主板上市的日本螢幕就是拆分和整合日立製作所、東芝和索尼的液晶業務而成立的。日本螢幕獲得了産業革新機構的出資,2年來一直在推進重建。大塚周一社長表示,借助上市,「資本充足率將超過50%,穩固的財務基礎將成為公司的優勢」。

通過募股,日本螢幕籌措到了1200多億日元。這些資金將用於中小尺寸液晶面板的增産投資等。産業革新機構也通過出售所持有的股份獲得了約700億日元。上市首日的股票總市值達到了4600億日元。

獲得了美國博龍資産管理(Cerberus Capital Management)的出資,一直在推進重建的西武控股也於19日從東京證券交易所獲得了上市許可。9年前該公司因財務造假而被取消上市資格。目前設想4月重新上市時的總市值有望超過7800億日元。

不過,如果不能描繪出成長的藍圖,市場的評價便會變得嚴厲。19日日本螢幕的發行價比公募價格低了15%。有觀點指出「仍無法抹去過去被海外企業擠壓而陷入苦戰的印象」(某外資證券公司)。

日本實施首次公開募股的企業數量方面,2013年度(截至3月底)為53家,連續4年出現增長,有預測認為2014年度將增至70~80家。憑藉面向智慧手機的免費通話和聊天軟體而快速成長壯大的LINE也在計劃上市。

版權聲明:日本經濟新聞社版權所有,未經授權不得轉載或部分複製,違者必究。

|

| 19日,日本螢幕的大塚社長在東證1部敲響了上市的鐘聲 |

通過募股,日本螢幕籌措到了1200多億日元。這些資金將用於中小尺寸液晶面板的增産投資等。産業革新機構也通過出售所持有的股份獲得了約700億日元。上市首日的股票總市值達到了4600億日元。

獲得了美國博龍資産管理(Cerberus Capital Management)的出資,一直在推進重建的西武控股也於19日從東京證券交易所獲得了上市許可。9年前該公司因財務造假而被取消上市資格。目前設想4月重新上市時的總市值有望超過7800億日元。

|

日本實施首次公開募股的企業數量方面,2013年度(截至3月底)為53家,連續4年出現增長,有預測認為2014年度將增至70~80家。憑藉面向智慧手機的免費通話和聊天軟體而快速成長壯大的LINE也在計劃上市。

版權聲明:日本經濟新聞社版權所有,未經授權不得轉載或部分複製,違者必究。

- 相關新聞

報道評論

HotNews

金融市場

| 日經225指數 | 57639.84 | -10.70 | 02/12 | close |

| 日經亞洲300i | 2697.45 | 10.64 | 02/12 | close |

| 美元/日元 | 152.88 | -2.68 | 02/13 | 05:18 |

| 美元/人民元 | 6.8997 | -0.0126 | 02/12 | 18:27 |

| 道瓊斯指數 | 49730.14 | -391.26 | 02/12 | 15:13 |

| 富時100 | 10402.440 | -69.670 | 02/12 | close |

| 上海綜合 | 4134.0178 | 2.0329 | 02/12 | close |

| 恒生指數 | 27032.54 | -233.84 | 02/12 | close |

| 紐約黃金 | 5071.6 | 67.8 | 02/11 | close |