中國企業越來越依賴境外融資

2018/05/18

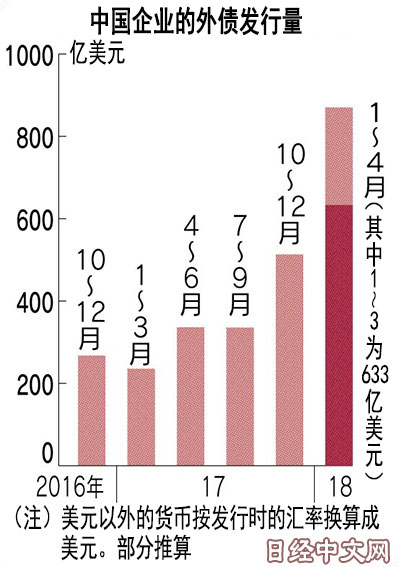

中國企業正在通過外債發行來擴大融資。2018年1~4月的發行額達到870億美元,增加至上年同期(309億美元)的2.8倍。在中國領導層提出解決過剩債務的背景下,一部分企業積極轉為通過外債籌集資金。債券的發行方還包括地方政府下屬的投資公司,信用風險有可能擴散至海外。

日本經濟新聞(中文版:日經中文網)統計了中國企業在境外(包括香港)發行的債券。通過歐元和人民幣等發行的債券按發行時的匯率換算為美元。

首鋼集團4月發行了5億美元的美元債。期限為1年,利率達到3.95%。當時,期限1年的美國國債利率為2.0~2.4%。看起來融資成本偏高,但如果在國內發行將需要5%左右的利率,因此決定在境外發行。2017年人民幣對美元匯率時隔4年升值,人民幣止跌趨勢明顯,這也是首鋼下決定的一項依據。

|

中國東方航空3月在東京證券交易所的「TOKYO PRO-BOND Market」發行了500億日元的公司債。東航正在拓展中國和日本間的航線,這些資金將用於日元計價的結算。雖然外債的發行以金融機構為主體,但像首鋼和東方航空這樣的實業公司也在增加。

中國企業發行外債自2017年中期開始增加。與國內利率上升、外債利率偏高相對緩解的時期相重合。在2017年秋季的十九大前後,中國領導層去槓桿化的態度更加堅決,推動了企業外債發行額的增加。

此外,美國利率的上升也在推動企業的行動。美國長期利率在4月下旬時隔4年上升至3%左右,2年期國債利率突破2.5%,與最低的2011年相比提高了2%以上。預計美國聯邦儲備委員會(FRB)2019年將繼續加息。在利率進一步上升之前緊急籌集資金的趨勢正在擴大。

不過,地方政府下屬的「地方融資平臺」也成為債券的發行方,成為風險因素之一。僅2018年一年,就有青海省、新疆維吾爾自治區和貴州省遵義市等的融資平臺發行了外債。青海省的融資平臺評等較低,利率達到近8%,類似案例也不在少數。

融資平臺參與地方的基礎設施建設等,缺乏籌集外匯的動機。但仍通過外債發行進行融資,是因為受到中央政府債務壓縮政策的波及,籌資變得越來越困難。金融當局要求銀行詳細調查對融資平臺授信的風險,同時開始管制影子銀行。

1990年代末,中國的地方政府下屬非銀行金融機構曾發生債務違約,外國銀行等蒙受了鉅額損失。已開始有海外的大型銀行擔心,「如果融資平臺的信用風險擴大,債券市場有可能動揺」。

日本經濟新聞(中文版:日經中文網)上海 張勇祥

版權聲明:日本經濟新聞社版權所有,未經授權不得轉載或部分複製,違者必究。報道評論

HotNews

金融市場

| 日經225指數 | 56941.97 | -697.87 | 02/13 | close |

| 日經亞洲300i | 2681.80 | -15.65 | 02/13 | close |

| 美元/日元 | 152.73 | -0.27 | 02/14 | 05:50 |

| 美元/人民元 | 6.9077 | 0.0080 | 02/13 | 17:40 |

| 道瓊斯指數 | 49500.93 | 48.95 | 02/13 | close |

| 富時100 | 10446.350 | 43.910 | 02/13 | close |

| 上海綜合 | 4082.0726 | -51.9451 | 02/13 | close |

| 恒生指數 | 26567.12 | -465.42 | 02/13 | close |

| 紐約黃金 | 5022.0 | 98.3 | 02/13 | close |