世界能源業務收購戰現強強聯手

2014/06/12

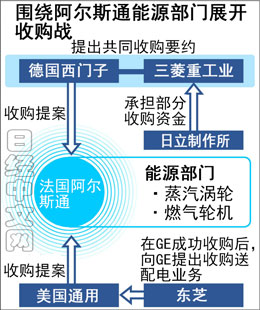

三菱重工業和德國西門子6月11日確定了聯手提出競購法國重型電機企業阿爾斯通能源業務的方針。日立製作所也將以協助三菱重工的形式參與收購。計劃合計以1萬億日元收購阿爾斯通的燃氣渦輪和蒸汽渦輪部門。美國通用電氣(GE)也提出收購阿爾斯通的能源業務。圍繞需求日趨擴大的能源相關部門,日本企業參與其中的世界性重組的競爭變得愈加激烈。

為了收購阿爾斯通的業務,預計三菱重工將與日立成立新公司。三菱重工出資65%,日立出資35%。新公司預計斥資5000億日元從阿爾斯通收購蒸汽渦輪業務,西門子則將以5000億日元收購阿爾斯通的燃氣渦輪業務。不計劃將送配電業務列入收購對象。

三菱重工與西門子同一天宣佈「將共同探討向阿爾斯通提出收購其部分業務的要約」。兩家公司將在16日之前向阿爾斯通的董事會提交收購要約。受西門子邀請,三菱重工的社長宮永俊一和西門子首席執行官(CEO)Joe Kaeser最早將於本週末會面磋商,最終敲定提案內容。

三菱重工能源部門的銷售額為1萬2500億日元,西門子則為3萬5000億日元,阿爾斯通為2萬億日元,如果收購得以實現,相關規模將可以與銷售額在5萬億左右的通用電氣抗衡。

圍繞阿爾斯通能源業務的收購,通用電氣提出以1萬7000億日元收購渦輪機等火力發電、送配電設備以及可再生能源這3項業務。東芝也考慮在通用電氣收購成功的情況下,向其提出收購送配電業務。如果通用電氣成功收購阿爾斯通的能源部門,西門子和三菱重工在相關業務上很可能陷入劣勢。

三菱重工和西門子5月敲定了整合製鐵機械業務。在火力發電等領域,三菱重工也認為可以與西門子構築産品和地域性互補關係,因此決定聯手收購阿爾斯通的業務。擅長生産高功率渦輪的三菱重工和在通用渦輪領域具有優勢、在新興市場設有多個基地的西門子將聯手抗衡通用電氣。

此外,三菱重工和日立於今年2月整合了火力發電系統業務,構築了合作關係。

火力等發電系統的全球需求有望在能源需求日益增長的新興市場出現擴大。受美國頁岩氣革命的影響,預計在已開發國家的需求也將出現增長。目前如何擴大規模、強化競爭力成為各廠商面臨的課題。對西門子來説能源部門與鐵路和醫療等部門一樣是其核心業務之一。西門子還收購了英國勞斯萊斯的能源業務,正在加緊強化業務基礎。

三菱重工社長宮永11日表示「受西門子邀請雙方準備展開合作。包括西門子和法國政府在內,我們堅信能夠提出對所有相關各方都有利的解決方案」。西門子的Kaeser CEO則表示「歡迎三菱重工參與收購,對此次合作充滿期待」。

版權聲明:日本經濟新聞社版權所有,未經授權不得轉載或部分複製,違者必究。

為了收購阿爾斯通的業務,預計三菱重工將與日立成立新公司。三菱重工出資65%,日立出資35%。新公司預計斥資5000億日元從阿爾斯通收購蒸汽渦輪業務,西門子則將以5000億日元收購阿爾斯通的燃氣渦輪業務。不計劃將送配電業務列入收購對象。

|

三菱重工能源部門的銷售額為1萬2500億日元,西門子則為3萬5000億日元,阿爾斯通為2萬億日元,如果收購得以實現,相關規模將可以與銷售額在5萬億左右的通用電氣抗衡。

圍繞阿爾斯通能源業務的收購,通用電氣提出以1萬7000億日元收購渦輪機等火力發電、送配電設備以及可再生能源這3項業務。東芝也考慮在通用電氣收購成功的情況下,向其提出收購送配電業務。如果通用電氣成功收購阿爾斯通的能源部門,西門子和三菱重工在相關業務上很可能陷入劣勢。

三菱重工和西門子5月敲定了整合製鐵機械業務。在火力發電等領域,三菱重工也認為可以與西門子構築産品和地域性互補關係,因此決定聯手收購阿爾斯通的業務。擅長生産高功率渦輪的三菱重工和在通用渦輪領域具有優勢、在新興市場設有多個基地的西門子將聯手抗衡通用電氣。

此外,三菱重工和日立於今年2月整合了火力發電系統業務,構築了合作關係。

火力等發電系統的全球需求有望在能源需求日益增長的新興市場出現擴大。受美國頁岩氣革命的影響,預計在已開發國家的需求也將出現增長。目前如何擴大規模、強化競爭力成為各廠商面臨的課題。對西門子來説能源部門與鐵路和醫療等部門一樣是其核心業務之一。西門子還收購了英國勞斯萊斯的能源業務,正在加緊強化業務基礎。

三菱重工社長宮永11日表示「受西門子邀請雙方準備展開合作。包括西門子和法國政府在內,我們堅信能夠提出對所有相關各方都有利的解決方案」。西門子的Kaeser CEO則表示「歡迎三菱重工參與收購,對此次合作充滿期待」。

版權聲明:日本經濟新聞社版權所有,未經授權不得轉載或部分複製,違者必究。

報道評論

HotNews

金融市場

| 日經225指數 | 54253.68 | 435.64 | 02/06 | close |

| 日經亞洲300i | 2632.52 | -18.84 | 02/06 | close |

| 美元/日元 | 157.12 | 0.01 | 02/07 | 05:50 |

| 美元/人民元 | 6.9380 | 0.0009 | 02/06 | 11:20 |

| 道瓊斯指數 | 50115.67 | 1206.95 | 02/06 | close |

| 富時100 | 10369.750 | 60.530 | 02/06 | close |

| 上海綜合 | 4065.5834 | -10.3333 | 02/06 | close |

| 恒生指數 | 26559.95 | -325.29 | 02/06 | close |

| 紐約黃金 | 4951.2 | 89.8 | 02/06 | close |