泡沫崩潰30年,日本股市走向成熟

2020/01/06

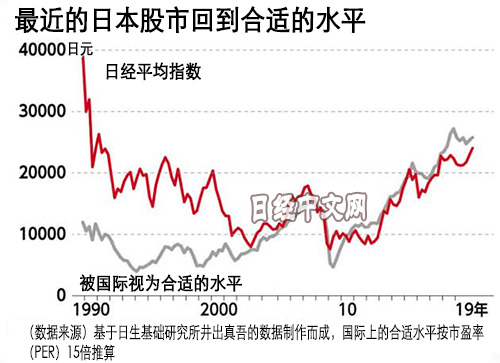

1989年12月29日,日經平均指數達到創歷史最高紀錄的3萬8915點。30年後的現在,日本的股價只相當於當時的6成。在載入史冊的美國大蕭條時,美股用了25年恢復至1929年高峰期的水準,日本股市的低迷在主要國家中創下歷史最長紀錄。個人投資者今後該如何看待日本股市呢?

「(股價)達到無法用利率水準等解釋的高位。這難道不是泡沫嗎?」1980年代末,東京大學的副教授植田和男(現任共立女子大學教授)通過論文等對日本股市發出這樣的警告。股價除以每股收益得出的市盈率(PER)方面,國際標準為14~16倍,而日本當時大幅超過60倍。

|

在擔憂聲中,日本股價在1990年後開始暴跌。在日元升值和通貨緊縮背景下日本經濟增長放緩、企業的業務改革遲緩——日本股價的長期低迷由這些複雜的原因共同作用導致。但日生基礎研究所的井出真吾認為「主要原因是修正過高股價花費了較長時間」。

以國際標準進行判斷的外國人持有比例偏高,到2000年中期股價偏高的狀況一直未能得到修正。當前日本股市成為如實反映利潤波動、股價也正常波動的普通資本市場。當前的市盈率為14倍多,與歐洲相倣,低於美國的18倍多。小額投資免稅制度(NISA)以及「確定拠出年金」(類似企業或個人集資型養老金)等稅制優惠機制也迅速擴充。這些可以認為是「來自失去的30年來的禮物」。

但是大多數日本人至今仍未從股價長期下跌的記憶中走出。即使在安倍經濟學的上漲行情下,個人投資者也在拋售股票,初期購買日本股票的外國人受益良多。如果個人投資者認為「炒股賠錢」而遠離股市,企業産生的財富將無法流向個人。

法人企業統計數據顯示,從2000年度到2018年度,日本企業(不包括金融企業)的凈利潤達到7.4倍。在此期間,人工費的增長率僅為3%,而分紅卻增至5.4倍。附加值的分配從員工轉向股東。法國經濟學家湯瑪士·皮凱蒂指出,相比經濟增長率,股票等投資所得的利潤更大。為了充分獲取企業的增長果實,現在正是成為股東繼續獲得分紅的時候。

在1990年代即使獲得了分紅也因為股價下跌而化為泡影。「但現在股價上漲和厚度增加的分紅值得期待」(日本證券業協會會長鈴木茂晴)。

不過,今後仍會出現危機。股價下跌時的重要判斷依據是顯示每股股價為每股凈資産幾倍的市凈率(PBR)。與使用利潤的指標相比,這一指標具有不易波動的優點。

版權聲明:日本經濟新聞社版權所有,未經授權不得轉載或部分複製,違者必究。

報道評論

HotNews

金融市場

| 日經225指數 | 56941.97 | -697.87 | 02/13 | close |

| 日經亞洲300i | 2681.80 | -15.65 | 02/13 | close |

| 美元/日元 | 152.64 | -0.75 | 02/16 | 06:58 |

| 美元/人民元 | 6.9077 | 0.0000 | 02/15 | 21:50 |

| 道瓊斯指數 | 49500.93 | 48.95 | 02/13 | close |

| 富時100 | 10446.350 | 43.910 | 02/13 | close |

| 上海綜合 | 4082.0726 | -51.9451 | 02/13 | close |

| 恒生指數 | 26567.12 | -465.42 | 02/13 | close |

| 紐約黃金 | 5022.0 | 98.3 | 02/13 | close |