中國國有銀行為啥賺不動了?

2015/08/31

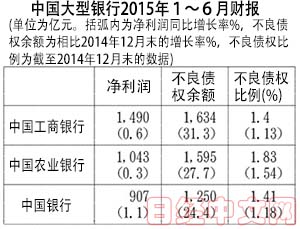

中國大型國有銀行的業績正在迅速下滑。中國工商銀行、中國農業銀行、中國銀行3家銀行在8月28日之前發佈的2015年上半年(1~6月)財報顯示,凈利潤合計為3440億元,僅比上年同期增長0.7%,與2014年全年增長6.7%相比大幅下降。由於中國國內經濟減速,截至6月底的不良債權餘額比半年前增加了約30%,同時中國人民銀行(央行)相繼出台的降息和利率自由化舉措也在擠壓收益。

中國工商銀行董事長姜建清在27日的記者會上稱,上半年業績反映的是銀行收益的新常態。該行的凈利潤此前受國內經濟增長等的推動,曾長期保持2位數增速。這是增長率自2006年上市以來首次降至1%以下。

擠壓銀行收益的最大因素是不良債權的增加。3家銀行截至6月底的不良債權餘額合計達到4480億元,比2014年12月底增加了28%。

中國領導層提出中國經濟進入「新常態」,一直在推進經濟結構改革,即在鋼鐵、煤炭和造船等面臨産能過剩問題的行業減少設備投資和庫存等。工商銀行指出,一部分企業的經營陷入困境,融資償還日趨困難。暗示截至2015年底的不良債權比率有可能高於此前一直定為目標的1.45%。而日本野村國際預測稱,「工商銀行的不良債權下半年將繼續增加,2015年全年將出現利潤下滑」。

另外一個因素則是存貸利率差的縮小。國有銀行此前受到利率限制的保護,一直穩定獲得高收益,但這種前提正在逐步崩潰。

人民銀行為了刺激國內經濟,自2014年11月起先後5次降息,商業銀行通過貸款獲得的利息收入正在減少。同時,人民銀行正在從大額存款開始,分階段推進存款利率的自由化,這使得商業銀行融資成本正在增加。

中國政府5月推出了存款保險制度,構建了防止個別銀行經營破産波及金融系統整體的機制。此外,2015年之內很有可能取消存款利率上限,完全實現利率自由化,爭取存款的競爭有可能進一步削弱銀行的力量。中國銀行表示,利率自由化將成為拉低下半年收益的因素。

收益減少和不良債權的增加將對銀行的資本戰略構成影響。根據國際性的銀行監管規定(《巴塞爾協議3》),中國的銀行監督當局要求大型銀行在2018年底之前將核心的一級資本(Tier1)比率提高至9.5%。農業銀行截至6月底的這一比率僅為9.3%,如果業績持續低迷,有可能需要進行增資。

另一方面,多數觀點認為,股價下跌對銀行系統産生的直接影響有限。中國《商業銀行法》規定,除了政府批准的例外,禁止銀行進行股票投資。例如工商銀行的持有股票約為270億元,僅為總資産的約0.1%。此外,據稱向客戶銷售的理財産品也「大部分投資於債券等,投資股票的産品僅為整體的8.3%」。

日本經濟新聞(中文版:日經中文網)香港 粟井康夫

版權聲明:日本經濟新聞社版權所有,未經授權不得轉載或部分複製,違者必究。

|

擠壓銀行收益的最大因素是不良債權的增加。3家銀行截至6月底的不良債權餘額合計達到4480億元,比2014年12月底增加了28%。

中國領導層提出中國經濟進入「新常態」,一直在推進經濟結構改革,即在鋼鐵、煤炭和造船等面臨産能過剩問題的行業減少設備投資和庫存等。工商銀行指出,一部分企業的經營陷入困境,融資償還日趨困難。暗示截至2015年底的不良債權比率有可能高於此前一直定為目標的1.45%。而日本野村國際預測稱,「工商銀行的不良債權下半年將繼續增加,2015年全年將出現利潤下滑」。

另外一個因素則是存貸利率差的縮小。國有銀行此前受到利率限制的保護,一直穩定獲得高收益,但這種前提正在逐步崩潰。

人民銀行為了刺激國內經濟,自2014年11月起先後5次降息,商業銀行通過貸款獲得的利息收入正在減少。同時,人民銀行正在從大額存款開始,分階段推進存款利率的自由化,這使得商業銀行融資成本正在增加。

中國政府5月推出了存款保險制度,構建了防止個別銀行經營破産波及金融系統整體的機制。此外,2015年之內很有可能取消存款利率上限,完全實現利率自由化,爭取存款的競爭有可能進一步削弱銀行的力量。中國銀行表示,利率自由化將成為拉低下半年收益的因素。

收益減少和不良債權的增加將對銀行的資本戰略構成影響。根據國際性的銀行監管規定(《巴塞爾協議3》),中國的銀行監督當局要求大型銀行在2018年底之前將核心的一級資本(Tier1)比率提高至9.5%。農業銀行截至6月底的這一比率僅為9.3%,如果業績持續低迷,有可能需要進行增資。

另一方面,多數觀點認為,股價下跌對銀行系統産生的直接影響有限。中國《商業銀行法》規定,除了政府批准的例外,禁止銀行進行股票投資。例如工商銀行的持有股票約為270億元,僅為總資産的約0.1%。此外,據稱向客戶銷售的理財産品也「大部分投資於債券等,投資股票的産品僅為整體的8.3%」。

日本經濟新聞(中文版:日經中文網)香港 粟井康夫

版權聲明:日本經濟新聞社版權所有,未經授權不得轉載或部分複製,違者必究。

HotNews

金融市場

| 日經225指數 | 54253.68 | 435.64 | 02/06 | close |

| 日經亞洲300i | 2632.52 | -18.84 | 02/06 | close |

| 美元/日元 | 157.12 | 0.01 | 02/07 | 05:50 |

| 美元/人民元 | 6.9380 | 0.0009 | 02/06 | 11:20 |

| 道瓊斯指數 | 50115.67 | 1206.95 | 02/06 | close |

| 富時100 | 10369.750 | 60.530 | 02/06 | close |

| 上海綜合 | 4065.5834 | -10.3333 | 02/06 | close |

| 恒生指數 | 26559.95 | -325.29 | 02/06 | close |

| 紐約黃金 | 4951.2 | 89.8 | 02/06 | close |