港交所IPO熱潮背後的難題

2018/10/29

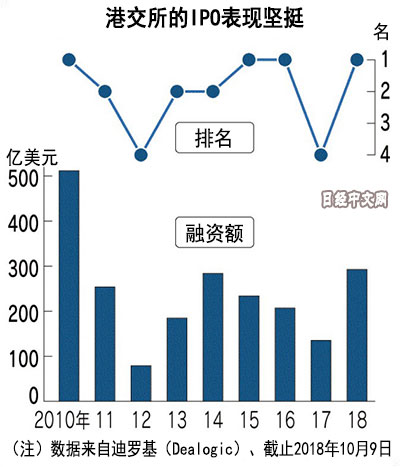

香港的首次公開募股(IPO)正急劇增加。1~9月的IPO融資額增至上年同期2.7倍的2400億港幣,躍居世界第一。香港交易所放寬上市規則被認為産生了效果,不過IPO後股價出現下跌的企業也不在少數。今後,投資者是否能對企業價值作出恰當的評估呢?港交所的審查體制浮現課題。

|

| 小米在港交所上市後股價表現疲軟(7月,在港交所敲鐘的小米CEO雷軍) |

香港特區行政長官林鄭月娥10月10日在一年一度的施政演講中,自信地指出,「新股集資活動勢頭良好,截至9月的集資總額為2,380億港元,暫為全球第一。投資推廣署和政府統計處最新的年度調查顯示母公司在海外或內地的駐港公司突破8 700間,其中1 530間,以香港作為地區總部,比去年同期上升8.3%」。

香港的IPO此前一直維持著亞洲第1的位置,但在2017年被上海證券交易所超過,下滑至全球第4位。但在2018年,大型智慧手機廠商小米、網路外賣服務網站美團點評等融資額達到數千億日元的大型IPO接二連三。

美國會計事務所普華永道(PwC)預測稱「香港(2018年)全年的IPO融資額最高將達4.3萬億日元,有望重返世界第1」。

其背景是港交所採用積極批准發行「同股不同權」股票企業和生物創業公司上市的靈活方針。獨角獸企業(企業估值超過10億美元的未上市企業)大多願意採用同股不同權架構。小米和美團在港交所4月調整上市規則後實施了IPO。

但是,這些企業上市後股價陷入低迷的情況十分突出。小米和美團最近的股價較發行價相比均下跌了2成以上。中國歌禮製藥上市後股價暴跌至發行價的一半左右,該公司是首家適用未盈利的生物公司也能上市這一新規則的企業。

|

雖然尚未盈利的生物公司上市必須滿足「至少有1隻核心産品已通過概念開發流程」、「上市前的最少6個月需要得到1名資深投資者提供相當數額的第三方投資」等條件,不過對於普通投資者來説仍很難分辨企業的真正實力。

擅長亞洲併購案件的美國投資銀行畢德投資(BDA Partners)的安德魯·亨特利(音譯)指出「相比企業的實力,缺乏經驗的投資者更容易受到市場心理的影響」。

證券分析師的世界團體CFA協會基於「1股1票」原則,警告稱「擔心分類股票有損企業管理」,該協會的梁家恩表示,雖然投資者在流動性較強時不太關注企業的實力,但是當貨幣緊縮導致流向發生變化時就會開始重視。認為應加強上市後的資訊公開。

由於IPO熱潮,申請赴香港交易所上市的企業多達250家左右。其中,虛擬貨幣開採等在過去看來很難開展業務的新行業的企業出現增多。對於賦予企業上市這一背書的港交所來説,審查任務正在加重。

日本經濟新聞(中文版:日經中文網)香港 木原雄士

版權聲明:日本經濟新聞社版權所有,未經授權不得轉載或部分複製,違者必究。

HotNews

金融市場

| 日經225指數 | 57639.84 | -10.70 | 02/12 | close |

| 日經亞洲300i | 2697.45 | 10.64 | 02/12 | close |

| 美元/日元 | 153.53 | -2.03 | 02/12 | 21:45 |

| 美元/人民元 | 6.9001 | -0.0122 | 02/12 | 10:34 |

| 道瓊斯指數 | 50121.40 | -66.74 | 02/11 | close |

| 富時100 | 10481.810 | 9.700 | 02/12 | 12:36 |

| 上海綜合 | 4134.0178 | 2.0329 | 02/12 | close |

| 恒生指數 | 27032.54 | -233.84 | 02/12 | close |

| 紐約黃金 | 5071.6 | 67.8 | 02/11 | close |