中國「影子銀行」在蔓延

2013/06/20

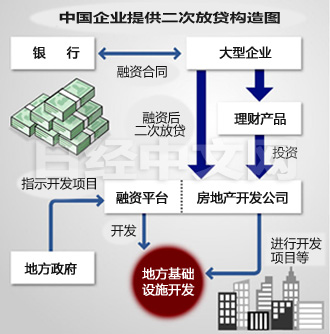

在中國大企業中,通過不經過銀行的「影子銀行」進行理財的企業正在迅速增加。通過將從銀行借來的資金轉手借給其他企業,數額僅2013年上半年就有約2200億元。其中很多資金投向了地方的房地産開發領域。在地方政府的債務風險日漸加劇的背景下,融資壞帳的影響可能波及大企業。

大企業熱衷於理財

所謂「影子銀行」是不經過監管嚴格的銀行的金融交易。自2011年前後起,中國大企業替代銀行提供融資的框架不斷擴大,其後也持續增長。目前存在2種情況,分別是以高利率向銀行介紹的企業直接提供資金的「委託融資」以及購買將信貸債權分割成小單位的「理財産品」。銀行對融資不負有責任,壞帳風險由大企業承擔。

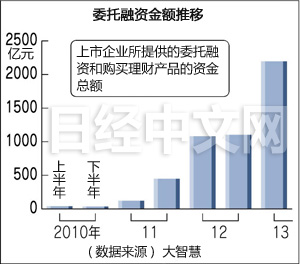

據金融資訊服務公司大智慧統計顯示,流入委託融資等的資金額在2012年創出歷史紀錄,而在今年僅1~6月的流入額就超過了去年全年。在中國經濟增長放緩的背景下,熱衷於理財的大企業不斷湧現。

吉視傳媒在中國東北部的吉林省長春市運營有線電視業務,今年4月決定向作為旅遊渡假勝地的海南島的房地産開發公司提供2億元直接融資。雖然面臨壞帳風險,但年貸款利率高達20%。該公司認為,貸款利率大幅超過定期存款的基準利率(年3%),可以提高盈利能力。

直接融資的對象很多都是地方政府旗下的投資公司「融資平臺」。融資平臺在從大企業等獲得鉅額資金後,根據地方政府的指示,進行道路建設和攔河壩工程等基礎設施建設。與地方政府關係密切的融資平臺看起來屬於安全的投資標的,但沒有人能保證這些融資不會成為壞帳。

地方政府一直在通過融資平臺籌集鉅額資金,但由於債務膨脹和經濟減速,這種方式已經達到極限。金融市場擔心地方政府的「隱性借貸」。一名中國的銀行相關人士稱中央政府已經要求銀行控制對融資平臺提供融資。

監管目光難以觸及

融資平臺在籌措資金時目前似乎只能依賴不經過銀行的「影子銀行」,開始從大企業和個人廣泛籌措資金。對於銀行以外的融資行為,中國當局監管的目光難以觸及,資金流向的實際情況仍不明朗。

實際上,融資壞帳和延期還款等問題已經開始增加。

浙江物産中大元通集團曾向江蘇一家房地産公司提供約3900萬元的直接融資。接近16%的極高年貸款利率獨具魅力,但在超過3年的貸款期限後未能收回貸款,目前已經發展到對簿公堂的事態。

在中國經濟中,由於「影子銀行」的蔓延,資金流向變得非常複雜。如果融資平臺經營惡化、無法償還鉅額貸款,有可能通過直接融資的延期償還和理財産品虧本等形式,對大企業的經營造成消極影響。

金融市場對中國的債務和金融危機的擔憂日漸升溫。投資者的不安已經擴大至銀行經營,中國的銀行股呈現下跌態勢。在上海股市創出年初以來最低點的6月13日,中國國有資産管理公司採取了增持銀行股的舉措。

著名投資家喬治•索羅斯於4月在中國舉行的論壇上談到了「影子銀行」問題。當時警告稱這與「(導致金融危機的)美國次貸問題相似」。

本文作者為日本經濟新聞(中文版:日經中文網)土居 倫之

相關連結

「理財」氾濫是金融改革滯後的産物

中國「影子銀行」興隆背後隱風險

影子銀行全球資産達60萬億美元

版權聲明:日本經濟新聞社版權所有,未經授權不得轉載或部分複製,違者必究。

大企業熱衷於理財

所謂「影子銀行」是不經過監管嚴格的銀行的金融交易。自2011年前後起,中國大企業替代銀行提供融資的框架不斷擴大,其後也持續增長。目前存在2種情況,分別是以高利率向銀行介紹的企業直接提供資金的「委託融資」以及購買將信貸債權分割成小單位的「理財産品」。銀行對融資不負有責任,壞帳風險由大企業承擔。

|

吉視傳媒在中國東北部的吉林省長春市運營有線電視業務,今年4月決定向作為旅遊渡假勝地的海南島的房地産開發公司提供2億元直接融資。雖然面臨壞帳風險,但年貸款利率高達20%。該公司認為,貸款利率大幅超過定期存款的基準利率(年3%),可以提高盈利能力。

直接融資的對象很多都是地方政府旗下的投資公司「融資平臺」。融資平臺在從大企業等獲得鉅額資金後,根據地方政府的指示,進行道路建設和攔河壩工程等基礎設施建設。與地方政府關係密切的融資平臺看起來屬於安全的投資標的,但沒有人能保證這些融資不會成為壞帳。

地方政府一直在通過融資平臺籌集鉅額資金,但由於債務膨脹和經濟減速,這種方式已經達到極限。金融市場擔心地方政府的「隱性借貸」。一名中國的銀行相關人士稱中央政府已經要求銀行控制對融資平臺提供融資。

監管目光難以觸及

融資平臺在籌措資金時目前似乎只能依賴不經過銀行的「影子銀行」,開始從大企業和個人廣泛籌措資金。對於銀行以外的融資行為,中國當局監管的目光難以觸及,資金流向的實際情況仍不明朗。

|

浙江物産中大元通集團曾向江蘇一家房地産公司提供約3900萬元的直接融資。接近16%的極高年貸款利率獨具魅力,但在超過3年的貸款期限後未能收回貸款,目前已經發展到對簿公堂的事態。

在中國經濟中,由於「影子銀行」的蔓延,資金流向變得非常複雜。如果融資平臺經營惡化、無法償還鉅額貸款,有可能通過直接融資的延期償還和理財産品虧本等形式,對大企業的經營造成消極影響。

金融市場對中國的債務和金融危機的擔憂日漸升溫。投資者的不安已經擴大至銀行經營,中國的銀行股呈現下跌態勢。在上海股市創出年初以來最低點的6月13日,中國國有資産管理公司採取了增持銀行股的舉措。

著名投資家喬治•索羅斯於4月在中國舉行的論壇上談到了「影子銀行」問題。當時警告稱這與「(導致金融危機的)美國次貸問題相似」。

本文作者為日本經濟新聞(中文版:日經中文網)土居 倫之

相關連結

「理財」氾濫是金融改革滯後的産物

中國「影子銀行」興隆背後隱風險

影子銀行全球資産達60萬億美元

版權聲明:日本經濟新聞社版權所有,未經授權不得轉載或部分複製,違者必究。

HotNews

金融市場

| 日經225指數 | 54253.68 | 435.64 | 02/06 | close |

| 日經亞洲300i | 2632.52 | -18.84 | 02/06 | close |

| 美元/日元 | 157.12 | 0.01 | 02/07 | 05:50 |

| 美元/人民元 | 6.9380 | 0.0009 | 02/06 | 11:20 |

| 道瓊斯指數 | 50115.67 | 1206.95 | 02/06 | close |

| 富時100 | 10369.750 | 60.530 | 02/06 | close |

| 上海綜合 | 4065.5834 | -10.3333 | 02/06 | close |

| 恒生指數 | 26559.95 | -325.29 | 02/06 | close |

| 紐約黃金 | 4951.2 | 89.8 | 02/06 | close |