軟銀子公司年內上市或創日本史上最大IPO

2018/01/15

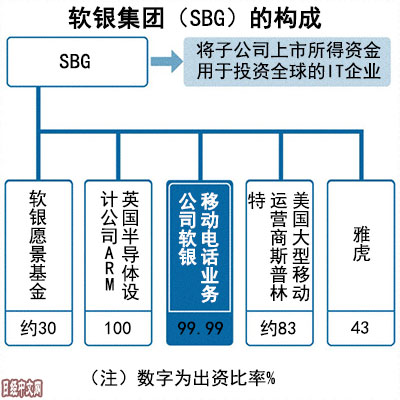

日本軟銀集團(SoftBank Group、SBG)決定讓旗下的行動電話業務公司軟銀在東京證券交易所主板上市,將於近期與東證等正式展開調整,力爭年內上市。預計融資額在2萬億日元左右,有望成為日本史上最大規模的首次公開募股(IPO)。此舉的目的是避免財務體制惡化,將籌集的資金向新的成長領域投資。

軟銀集團最早將於2018年春季向東證提出申請,爭取秋季上市。將通過上市明確軟銀作為集團持股公司的性質,提高投資決斷速度,應對歐美和新興市場IT巨頭的競爭。

|

軟銀是軟銀集團的子公司。軟銀集團計劃在軟銀上市後繼續持有該公司約70%的股份,將其餘30%左右的股份對投資者開放。此外還計劃在英國倫敦證券交易所等海外市場同步上市,目前正在進行調整。

融資額可能與創歷史最大IPO紀錄的NTT(1987年,約2.2萬億日元)不相上下。為了獲得約2萬億日元的鉅額融資,除了日本國內的投資者,還將面向海外的投資者出售股份。

軟銀集團於2004年收購日本電信、2006年收購了英國沃達豐的日本法人,在日本國內擴大了主力的通信業務。接管該業務的子公司軟銀在日本移動市場成為與NTT DoCoMo和KDDI(au)並居的三大移動運營商之一。移動業務2017年4~9月的營業利潤超過4000億日元,成為集團的主要收益源。

軟銀集團收購了美國大型移動運營商Sprint和英國半導體設計公司ARM Holdings,2016年與沙烏地阿拉伯成立了規模為10萬億日元的「軟銀願景基金」,漸漸變身成一家投資公司。計劃通過讓移動業務公司軟銀上市,明確業務責任,讓軟銀保持自律性。

版權聲明:日本經濟新聞社版權所有,未經授權不得轉載或部分複製,違者必究。- 相關新聞

報道評論

HotNews

金融市場

| 日經225指數 | 56941.97 | -697.87 | 02/13 | close |

| 日經亞洲300i | 2681.80 | -15.65 | 02/13 | 19:15 |

| 美元/日元 | 153.55 | 0.55 | 02/13 | 19:10 |

| 美元/人民元 | 6.9077 | 0.0080 | 02/13 | 09:48 |

| 道瓊斯指數 | 49451.98 | -669.42 | 02/12 | close |

| 富時100 | 10424.560 | 22.120 | 02/13 | 10:00 |

| 上海綜合 | 4082.0726 | -51.9451 | 02/13 | close |

| 恒生指數 | 26567.12 | -465.42 | 02/13 | close |

| 紐約黃金 | 4923.7 | -147.9 | 02/12 | close |