2018年香港IPO融資額全球第一

2018/12/20

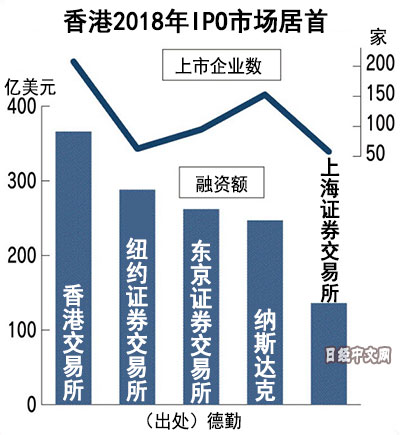

在2018年首次公開募股(IPO)的融資額排行榜上,香港交易所重回世界首位。小米和美團點評等中國科技企業的大型IPO相繼湧現,融資額達到366億美元,達到2017年的2.2倍。全球交易所為爭取中國企業的競爭正日趨激烈。

大型會計師事務所德勤匯總了各交易所的IPO融資額預期。香港時隔2年重回首位。第2位是達到288億美元的紐約證券交易所(NYSE),第3位是12月19日軟銀上市的東京證券交易所(262億美元)。

|

香港交易所2018年新上市企業預計為208家,將創出歷史新高。畢馬威(KPMG)的統計顯示,在相當於東證一部主機板上市的133家企業中,36家是被稱為新經濟的新興企業。小米和美團作為發行表決權高於普通股的「特殊股」企業首次上市,香港交易所在4月修改上市規則的措施起到了推動作用。

從世界範圍來觀察融資額超過10億美元的大型IPO,亞洲的企業表現突出。融資額第1位是軟銀(211億美元),第2位是運營通信基地台的中國鐵塔(75億美元),第3位是小米(54億美元)。

對於投資者強烈關注的科技企業上市,各交易所處於明顯的競爭局面。2018年,愛奇藝、拼多多和騰訊音樂娛樂集團等紛紛遠赴美國上市。

繼香港之後,新加坡交易所也解禁了初創企業偏愛的特殊股上市。上海交易所也在討論新設置科創板。

德勤預測稱,2019年將與2018年基本相同,有200家公司在香港上市,融資額最多達到2300億港元。如果沒有軟銀,東證的融資額僅為香港的14%。對亞洲重要企業的吸引成為課題。

日本經濟新聞(中文版:日經中文網)香港 木原雄士

版權聲明:日本經濟新聞社版權所有,未經授權不得轉載或部分複製,違者必究。

HotNews

金融市場

| 日經225指數 | 56941.97 | -697.87 | 02/13 | close |

| 日經亞洲300i | 2681.80 | -15.65 | 02/13 | close |

| 美元/日元 | 152.64 | -0.75 | 02/16 | 06:30 |

| 美元/人民元 | 6.9077 | 0.0000 | 02/15 | close |

| 道瓊斯指數 | 49500.93 | 48.95 | 02/13 | close |

| 富時100 | 10446.350 | 43.910 | 02/13 | close |

| 上海綜合 | 4082.0726 | -51.9451 | 02/13 | close |

| 恒生指數 | 26567.12 | -465.42 | 02/13 | close |

| 紐約黃金 | 5022.0 | 98.3 | 02/13 | close |