高風險投資在世界範圍內復甦

2013/12/25

對高風險金融商品的投資在世界範圍內正在迅速復甦。2013年,評等較低的債券的發行額已經膨脹至歷史最大規模,以2008年秋季金融危機(雷曼危機)後消失的房地産抵押貸款等為基礎的證券化商品市場再次趨於活躍。此外,由於美國的量化貨幣寬鬆縮減被認為只能逐漸推進,這也對積極投資構成了支撐。

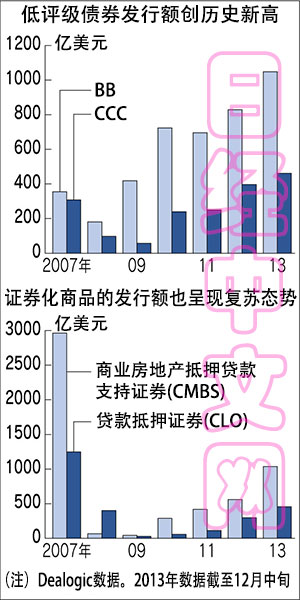

據金融調查公司Dealogic統計顯示,今年,被視為投機性評等的BB級債券的發行額在世界範圍內比上一年增加27%,達到約1050億美元。而評等更低、缺乏信用力的CCC債券則增加16%,達到約460億美元,均創出歷史新高。

金融危機的「主犯」

目前,低評等債(BB級以下)的收益率為5~7%左右。與日本長期國債的0.6%左右與美國長期國債的2.8%左右相比,有望獲得更高的利息收入。日本個人投資者的資金也在通過投資信託流向低評等債。

證券化商品屬於投機的接納地,被視為金融危機的「主犯」,2009年時市場規模逼近零。2013年則明顯復甦。商業房地産抵押貸款支援證券(CMBS)在世界範圍內的發行額比上年增長9成,達到約1040億美元,創出了2007年以來的最高水準。

以銀行貸款為依託、將還款收入證券化然後銷售給投資者的貸款抵押證券(CLO)增長50%,達到約460億美元,創2007年以來新高。不論是發行還是購買,都在以美國金融機構為中心不斷增長。

高風險投資主要以已開發國家的貨幣寬鬆為背景,以低成本籌措的資金構成支撐。今後的關注焦點是,已經決定縮減貨幣寬鬆的美國聯邦儲備委員會(FRB)的下一步動作。已被提名為下一任FRB主席的現任副主席葉倫針對貨幣寬鬆走向縮小的「退出政策」表示,「將參考今後的經濟數據」,並未作出承諾。

縮減過程將是「緩慢的」

一直有分析認為,葉倫認為貨幣寬鬆在就業增長等領域具有積極效果。由於有市場觀點認為未來將保持寬鬆的基調,因此很多觀點認為美國長期利率的上升將是緩慢的。

不過,如果長期利率逐步上升,即使是投資於評等較高的債券,也將易於確保收益。美國大型資産管理公司貝萊德集團(BlackRock Inc)今年秋季的調查顯示,回答「在今後1年裏將提高所管理資産的現金比率」的受訪者比率高達32%。可見持觀望態度的投資者似乎也已開始增加。

版權聲明:日本經濟新聞社版權所有,未經授權不得轉載或部分複製,違者必究。

|

金融危機的「主犯」

目前,低評等債(BB級以下)的收益率為5~7%左右。與日本長期國債的0.6%左右與美國長期國債的2.8%左右相比,有望獲得更高的利息收入。日本個人投資者的資金也在通過投資信託流向低評等債。

證券化商品屬於投機的接納地,被視為金融危機的「主犯」,2009年時市場規模逼近零。2013年則明顯復甦。商業房地産抵押貸款支援證券(CMBS)在世界範圍內的發行額比上年增長9成,達到約1040億美元,創出了2007年以來的最高水準。

以銀行貸款為依託、將還款收入證券化然後銷售給投資者的貸款抵押證券(CLO)增長50%,達到約460億美元,創2007年以來新高。不論是發行還是購買,都在以美國金融機構為中心不斷增長。

高風險投資主要以已開發國家的貨幣寬鬆為背景,以低成本籌措的資金構成支撐。今後的關注焦點是,已經決定縮減貨幣寬鬆的美國聯邦儲備委員會(FRB)的下一步動作。已被提名為下一任FRB主席的現任副主席葉倫針對貨幣寬鬆走向縮小的「退出政策」表示,「將參考今後的經濟數據」,並未作出承諾。

縮減過程將是「緩慢的」

一直有分析認為,葉倫認為貨幣寬鬆在就業增長等領域具有積極效果。由於有市場觀點認為未來將保持寬鬆的基調,因此很多觀點認為美國長期利率的上升將是緩慢的。

不過,如果長期利率逐步上升,即使是投資於評等較高的債券,也將易於確保收益。美國大型資産管理公司貝萊德集團(BlackRock Inc)今年秋季的調查顯示,回答「在今後1年裏將提高所管理資産的現金比率」的受訪者比率高達32%。可見持觀望態度的投資者似乎也已開始增加。

版權聲明:日本經濟新聞社版權所有,未經授權不得轉載或部分複製,違者必究。

HotNews

金融市場

| 日經225指數 | 57226.59 | -413.25 | 02/13 | 11:35 |

| 日經亞洲300i | 2681.21 | -16.24 | 02/13 | 12:08 |

| 美元/日元 | 153.14 | 0.14 | 02/13 | 12:03 |

| 美元/人民元 | 6.9044 | 0.0047 | 02/13 | 03:03 |

| 道瓊斯指數 | 49451.98 | -669.42 | 02/12 | close |

| 富時100 | 10402.440 | -69.670 | 02/12 | close |

| 上海綜合 | 4118.7142 | -15.3035 | 02/13 | 10:53 |

| 恒生指數 | 26590.25 | -442.29 | 02/13 | 10:52 |

| 紐約黃金 | 4923.7 | -147.9 | 02/12 | close |