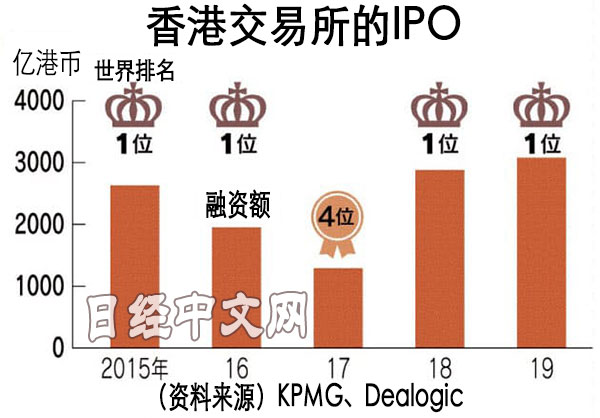

香港保住全球IPO首位寶座,阿里上市貢獻大

2019/12/16

畢馬威針對香港交易所分析稱,「9月以後市場心理改善,此前推遲計劃的企業相繼上市」。百威英博子公司和物流房地産企業ESRCayman等延期之後終於上市。

吸引科技企業的舉措也相繼奏效。2018年,香港交易所解禁了表決權與普通股不同的特殊股發行企業和虧損的生物企業上市。2014年在紐約證券交易所上市的阿里巴巴利用這一框架,在香港進行了二次上市。此外虧損生物企業的上市也達到9家。

|

德勤的歐振興表示,阿里巴巴在香港上市,2020年可能有更多在美國上市的中國科技企業回歸香港。由於中美摩擦的背景,中國企業更傾向於選擇香港作為上市目的地。德勤的統計顯示,2019年在美國上市的中國企業為32家,融資額為36億美元,與2018年的38家、94億美元相比下滑。

另一方面,2019年的世界IPO融資額預計為2000億美元左右,低於2018年的2140億美元。運營共用辦公室「WeWork」的美國We Company被迫推遲上市,投資者開始向新興企業投去嚴厲的目光。

納斯達克和紐約證券交易所的融資額預計與2018年持平。設立「科創板」的上海證券交易所的融資額為253億美元,比上年翻了一番。科創板佔到3分之1。2018年軟銀上市的東京證券交易所在2019年沒有大型IPO,結果跌出前5。

香港的遊行還在持續,影響市場環境的政情走向仍不透明,中美對立也未完全消除。越來越多的聲音擔憂香港形勢對支撐IPO的歐美投資銀行和會計師事務所的業務産生影響。畢馬威預測2020年香港的IPO融資額與2019年持平,但德勤認為將減少2~3成。

日本經濟新聞(中文版:日經中文網)香港 木原雄士

版權聲明:日本經濟新聞社版權所有,未經授權不得轉載或部分複製,違者必究。

HotNews

金融市場

| 日經225指數 | 56941.97 | -697.87 | 02/13 | close |

| 日經亞洲300i | 2681.80 | -15.65 | 02/13 | close |

| 美元/日元 | 152.73 | -0.27 | 02/14 | 05:50 |

| 美元/人民元 | 6.9077 | 0.0080 | 02/13 | 17:40 |

| 道瓊斯指數 | 49500.93 | 48.95 | 02/13 | close |

| 富時100 | 10446.350 | 43.910 | 02/13 | close |

| 上海綜合 | 4082.0726 | -51.9451 | 02/13 | close |

| 恒生指數 | 26567.12 | -465.42 | 02/13 | close |

| 紐約黃金 | 5022.0 | 98.3 | 02/13 | close |