中國大陸和香港IPO融資額創十年來高水準

2021/01/06

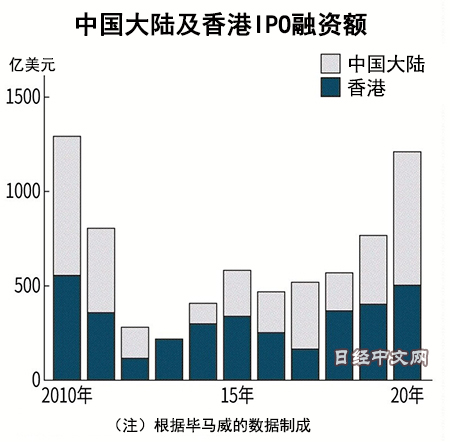

2020年中國大陸和香港的首次公開募股(IPO)融資額創出10年來的高水準。融資額佔到全世界的約45%。由於中美對立而在本國進行融資的中國大陸企業較為突出。香港和上海雖然遇到螞蟻集團中止上市等問題,但仍向世界彰顯出作為提供增長資金的資本市場的存在感。

|

大型會計師事務所畢馬威(KPMG)的統計顯示,2020年全球IPO融資額達到2630億美元,比上年增加23%。這個數據剔除了在美國激增、被稱為SPAC(特殊目的收購公司)的不經營實業的「空殼」企業的上市。

其中香港交易所融資額增長24%,增至503億美元,上海證券交易所增長83%,達到499億美元,深圳證券交易所增長95%,達到185億美元,三者合計金額佔到全世界的45%。香港和上海在交易所排行榜上僅次於美國納斯達克(增長92%至535億日元),分列全球第2和第3位。

拉動香港IPO的是在美國上市的中國大陸企業。京東集團和網易等9家企業在香港進行二次上市。

美國川普政府進一步明確了對中國大陸的強硬姿態。針對資本市場,出台了嚴格監管中國大陸企業的方針。在美國市場上市的大陸企業擔憂將來的摘牌風險,加強了回歸本土的趨勢。

有分析認為,在美國上市的50~60家大陸企業今後有可能在香港和上海進行二次上市,據傳嗶哩嗶哩和汽車銷售網站「汽車之家」等將在香港上市。

2021年香港的IPO也有望增加。普華永道(PwC)預測稱,在大陸企業回歸的拉動下,2021年香港的融資額或接近600億美元,將奪回IPO世界首位寶座。

安永會計師事務所(EY)的蔡偉榮表示,香港將受益於中國大陸經濟復甦,與大陸的交易互聯互通的擴大也令人期待。有觀點認為2021年滴滴出行和京東物流將上市。

版權聲明:日本經濟新聞社版權所有,未經授權不得轉載或部分複製,違者必究。

HotNews

金融市場

| 日經225指數 | 56941.97 | -697.87 | 02/13 | close |

| 日經亞洲300i | 2681.80 | -15.65 | 02/13 | close |

| 美元/日元 | 152.73 | -0.27 | 02/14 | 05:50 |

| 美元/人民元 | 6.9077 | 0.0080 | 02/13 | 17:40 |

| 道瓊斯指數 | 49500.93 | 48.95 | 02/13 | close |

| 富時100 | 10446.350 | 43.910 | 02/13 | close |

| 上海綜合 | 4082.0726 | -51.9451 | 02/13 | close |

| 恒生指數 | 26567.12 | -465.42 | 02/13 | close |

| 紐約黃金 | 5022.0 | 98.3 | 02/13 | close |