巴菲特為什麼投資日本商社

2020/09/07

高井宏章:著名投資家華倫·巴菲特對日本綜合商社的投資成為近期市場的話題。這一決斷看上去唐突且讓人感到意外,但詳細觀察,卻能發現是充滿巴菲特式投資精髓的股票選擇。巴菲特同時著眼於將接力棒交給下一代的「一石三鳥」的這步棋能否帶來結果呢?

8月31日,美國波克夏-海瑟威公司透露的「買入(日本)商社股」的消息充滿了一個又個的意外。不僅是「批量買入」伊藤忠商事、三菱商事、三井物産、住友商事和丸紅這5隻日本商社股,還提及將來把目前各公司5%左右的持股比率提高至9.9%的可能性,甚至顯示出展開業務合作的意向。

|

| 著名投資家華倫·巴菲特(資料) |

尤其引起關注的是不加區分地以相同股比投資全部日本5大商社這一點。這是偏離尋找同行業內贏家的股票投資常規的選擇。也可以解釋為是對日本綜合商社這一世界獨一無二的商業模式本身的「明顯看好」。

日本綜合商社長期以來甘於「萬年低估股」的地位。根源是所謂的「多元化折讓(conglomerate discount)」。由於業務廣泛,企業估值難以評價,尤其被不熟悉「商社」這一日本獨特業態的海外投資者敬而遠之。

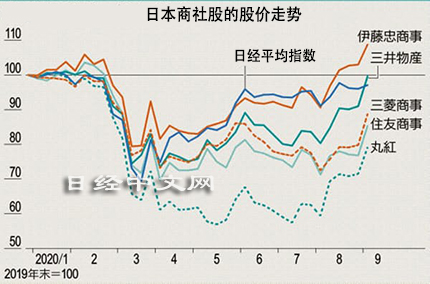

最近,資源業務在新冠疫情導致業績惡化的風險和重視環境的「ESG投資」趨勢兩方面面臨逆風,股價總體上低於市場平均,表現低迷。

|

巴菲特為什麼偏偏選中這種商社股呢?所説是令人意外的一步棋,但如果考慮到巴菲特的偏好以及與美國波克夏的乘積效應,實際上符合邏輯。

首先可以列舉的是「價值(低估股)陷阱」蘊含的機會。目前,新冠疫情導致業績踩下急煞車,但在2018財年(截至2019年3月),日本5大商社中,除三井物産之外的4家均創出了利潤新高。另一方面,從股價凈值比(PBR)來看,除伊藤忠以外均屬於降至1倍以下的「低於清算價值」。

以「(投資時)悲觀是你的朋友、狂喜則是敵人」作為信條、在金融危機等股價暴跌時啟動逢低買進 (bargain hunting),獲得隨後復甦的果實──這正是「以價值股的股價買入成長股」的巴菲特式投資精髓。因此,買入「雖然具有利潤增長力、但市場估值較低」的商社股,符合這種邏輯。

版權聲明:日本經濟新聞社版權所有,未經授權不得轉載或部分複製,違者必究。

報道評論

HotNews

金融市場

| 日經225指數 | 57990.76 | 340.22 | 02/12 | 09:49 |

| 日經亞洲300i | 2700.64 | 13.83 | 02/12 | 09:49 |

| 美元/日元 | 153.30 | -2.26 | 02/12 | 09:44 |

| 美元/人民元 | 6.9123 | 0.0000 | 02/11 | 23:57 |

| 道瓊斯指數 | 50121.40 | -66.74 | 02/11 | close |

| 富時100 | 10472.110 | 118.270 | 02/11 | close |

| 上海綜合 | 4131.9850 | 3.6119 | 02/11 | close |

| 恒生指數 | 27266.38 | 83.23 | 02/11 | close |

| 紐約黃金 | 5071.6 | 67.8 | 02/11 | close |