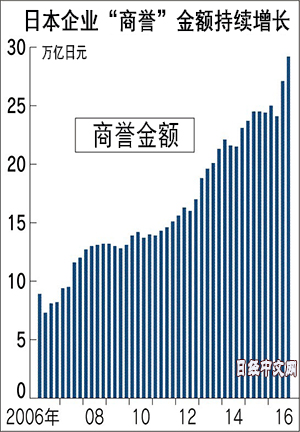

日本上市企業「商譽」創新高

2017/05/04

作為上市企業的無形資産,日本企業的「商譽」(goodwill,收購價格與被收購企業凈資産的差額)正在迅速增加。商譽體現出因併購(M&A)而産生的被收購方的品牌價值。日本企業的商譽截至2016年底的總額達到創歷史新高的29萬億日元。這是由於日本企業為了追求增長而實施了大規模併購,此外,越來越多企業採用國際會計準則(IFRS)等免於定期攤銷商譽的會計標準也是原因之一。如果被收購方的業績惡化,鉅額的商譽也有可能轉為損失,因此未來的損失風險也在提高。

|

在企業收購中,通過與其他企業展開投標競爭決定收購價格,或通過評估未來的增長性來確定價格,因此很多時候收購價格高於帳簿上的價格(凈資産)。此外,在貨幣寬鬆的背景下,世界各國股市徘徊在高點區域,這也推動了收購價格的上升。

企業在收購完成之後將被收購企業納入合併財報。屆時,將收購對象企業的收購價格和該企業的凈資産的差額作為商譽,列入資産負債表。收購價格越高,商譽的金額將愈加膨脹。

日本經濟新聞社(中文版:日經中文網)統計了約3600家日本上市企業截至2016年底計入的商譽總額,發現與1年前相比,增加4.8萬億日元(20%),增至29.2萬億日元。由於預計上市企業2016年度實現總計30萬億日元以上凈利潤,因此可以看出商譽的金額已經膨脹至接近企業全年凈利潤的規模。

商譽的計入金額超過1千億日元的企業達到61家,比1年前增加9家,最大的是達到4.8萬億日元的軟銀集團。由於軟銀先後推進美國通信巨頭Sprint和英國半導體企業ARM控股等大型併購,因此商譽出現膨脹。此外,通過併購加快拓展海外市場的日本煙草産業(JT)和NTT的商譽也超過1萬億日元。

眾多日本企業為了贏得競爭,轉向了大力展開併購、積極追求增長,而商譽的增加是這一經營模式的結果。如果被收購方的業績按預期順利增長,將不會引發問題。

|

另一方面,如果被收購方的業績下滑,將來的虧損風險將隨之提高。東芝旗下原子能子公司西屋電氣收購的美國建築公司的核電站工程的成本超預期擴大。結果不得不對膨脹的商譽實施全麵處理,2016年4~12月最終虧損達到4999億日元。樂天2016財年(截至2016年12月)針對從事視頻業務的美國子公司,進行了214億日元的商譽損失處理,連續2財年出現最終盈利下降。

日本的會計標準採取定期攤銷,即將商譽的一定金額作為每年費用加以攤銷。為了避免商譽攤銷拉低收益的情況,在瑞薩電子等實施大型併購的企業中,決定採用不需要進行商譽定期攤銷的IFRS和美國會計標準的案例正在增加。

IFRS和美國標準不像日本標準那樣定期攤銷商譽。另一方面,在被收購方的業績大幅惡化之際,需要迅速將商譽價值的減少作為損失加以處理。大和證券高級策略分析師石黑英之指出,「因過度渴望業務多元化等舉措而急於展開併購的企業需要對突然發生損失多加注意」。

版權聲明:日本經濟新聞社版權所有,未經授權不得轉載或部分複製,違者必究。

報道評論

HotNews

金融市場

| 日經225指數 | 56941.97 | -697.87 | 02/13 | close |

| 日經亞洲300i | 2681.80 | -15.65 | 02/13 | close |

| 美元/日元 | 152.73 | -0.27 | 02/14 | 05:50 |

| 美元/人民元 | 6.9077 | 0.0080 | 02/13 | 17:40 |

| 道瓊斯指數 | 49500.93 | 48.95 | 02/13 | close |

| 富時100 | 10446.350 | 43.910 | 02/13 | close |

| 上海綜合 | 4082.0726 | -51.9451 | 02/13 | close |

| 恒生指數 | 26567.12 | -465.42 | 02/13 | close |

| 紐約黃金 | 5022.0 | 98.3 | 02/13 | close |