亞洲企業積極發行外幣債券 中國是主力

2019/05/28

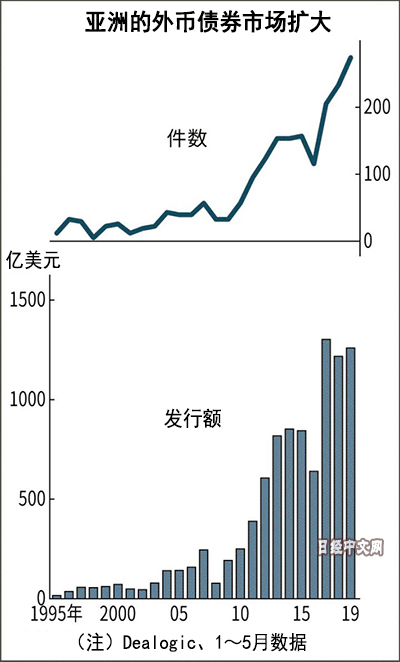

亞洲企業正在積極發行外幣計價債券。主力是中國,騰訊控股4月籌集了60億美元。由於利率上升的預期降溫,形成了低評等企業也容易發債的環境。但如果外幣債務過度膨脹,企業在本國貨幣出現快速貶值時容易遭受打擊。市場風險也有可能提高。

發行額達到1200億美元

美國調查公司Dealogic的數據顯示,在不含日本的亞洲市場,美元、歐元和日元的外幣債券發行額1~5月總計達到1258億美元。據稱主要由亞洲的企業等發行,在有可比數據的1995年以後,創出僅次於2017年的高水準。1~5月的發債件數達到272件,同比增加18%。

|

按1~5月的發行額來看,排名前10的案件中有8件的發行方是企業,大部分是中國企業。騰訊4月的發行額在不含日本的亞洲地區創出1月以後的最大規模。籌集的資金將用於償還即將到期的債券和投資。中國恒大集團在4月的1周裏2次發債,籌集了總計30億美元。包括這些在內,2018年10月底以來的半年多時間裏,該公司從債券市場獲得總計約1萬億日元(約合人民幣631.1億元)的資金。

南韓的LG化學4月發行了15億美元債券。

中國政府以過度依賴貸款的經營難以長期持續為由,一直在推進企業去槓桿(壓縮過剩債務),但由於經濟放緩,已經改變方針。為了支撐企業的資金週轉,正在擴大海外發債的配額。

美國聯邦儲備委員會(FRB)停止加息也做出貢獻。機構投資者追求收益率盡可能高的金融商品,資金已開始流向低評等的高收益債券。美國債券企業太平洋投資管理公司(PIMCO)在報告中指出,「與美國和其他新興市場國家相比,亞洲的高收益債券的吸引力巨大」。在收益率方面,亞洲高收益債券超過美國。這種差距將會擴大,亞洲的高收益債券被認為相對便宜。

版權聲明:日本經濟新聞社版權所有,未經授權不得轉載或部分複製,違者必究。

HotNews

金融市場

| 日經225指數 | 56941.97 | -697.87 | 02/13 | close |

| 日經亞洲300i | 2681.80 | -15.65 | 02/13 | close |

| 美元/日元 | 152.64 | -0.75 | 02/16 | 06:22 |

| 美元/人民元 | 6.9077 | 0.0000 | 02/15 | close |

| 道瓊斯指數 | 49500.93 | 48.95 | 02/13 | close |

| 富時100 | 10446.350 | 43.910 | 02/13 | close |

| 上海綜合 | 4082.0726 | -51.9451 | 02/13 | close |

| 恒生指數 | 26567.12 | -465.42 | 02/13 | close |

| 紐約黃金 | 5022.0 | 98.3 | 02/13 | close |