日本企業的亞洲併購件數創新高

2014/04/01

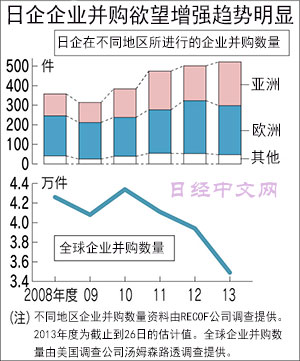

日本企業在亞洲地區的併購愈發活躍。2013年度(2013年4月-14年3月)的併購件數將比上一年度增加25%,創出歷史新高。在股價上漲和盈利能力復甦的背景下,除了大企業外,搶佔成長市場的動作還向中型企業擴大。使用從資本市場籌措的風險資金實施併購等進攻型投資的動作也十分明顯。

據日本併購顧問公司RECOF的統計,2013年度日本企業對亞洲企業的併購件數截至3月26日為223件(上一年度為178件),彌補了對歐美企業的減少(減少7%、減至251件),預計海外整體的併購件數將達到521件,創歷史新高。海外併購金額將增加7%,增至6萬8567億日元。

據美國調查公司湯森路透統計,全球整體的併購件數約為3萬5千件,下滑至8年來的最低水準,在此背景下,盈利能力恢復的日本企業的併購意願顯得格外強烈。

受經濟減速和尖閣諸島(中國名:釣魚島)等問題影響,日本企業對中國的併購件數增長放緩,對東南亞的併購則增長明顯。三菱東京UFJ銀行收購了泰國的大型銀行,尤妮佳收購了緬甸的日用品巨頭。

在成長市場構築立足點的併購在中型企業之間也出現擴大。日本塗料公司(Nippon Paint)斥資約1千億日元從新加坡的塗料公司獲得了亞洲地區的塗料業務。日本閥門廠商KITS收購了印度的同行。人口持續減少的日本國內市場難以在中長期保持成長,SMBC日興證券的牧野潤一表示「日企的目的是獲取不斷增長的亞洲市場,提高盈利能力」。

雖然受最近的日元貶值影響,換算成日元的海外併購金額出現膨脹,不過在股價上揚的利多下,日本企業的併購意願強烈。

通過海外併購活用資本市場所籌措資金的事例也十分突出。

去年上市的三得利食品國際使用公募增資的資金收購了海外的飲料品牌。電通也將增資資金用於收購英國廣告巨頭。此前則多為使用借款和手頭資金。

預計13年度公募增資等方式籌措到的資金額將達2萬5300億日元,為雷曼危機前的06年度(3萬8600億日元)以來的最高水準。

將在資本市場籌措的風險資金用於併購等進攻型投資有望帶來中長期企業價值提升、市場也日趨活躍的良性循環。

版權聲明:日本經濟新聞社版權所有,未經授權不得轉載或部分複製,違者必究。

|

據美國調查公司湯森路透統計,全球整體的併購件數約為3萬5千件,下滑至8年來的最低水準,在此背景下,盈利能力恢復的日本企業的併購意願顯得格外強烈。

受經濟減速和尖閣諸島(中國名:釣魚島)等問題影響,日本企業對中國的併購件數增長放緩,對東南亞的併購則增長明顯。三菱東京UFJ銀行收購了泰國的大型銀行,尤妮佳收購了緬甸的日用品巨頭。

在成長市場構築立足點的併購在中型企業之間也出現擴大。日本塗料公司(Nippon Paint)斥資約1千億日元從新加坡的塗料公司獲得了亞洲地區的塗料業務。日本閥門廠商KITS收購了印度的同行。人口持續減少的日本國內市場難以在中長期保持成長,SMBC日興證券的牧野潤一表示「日企的目的是獲取不斷增長的亞洲市場,提高盈利能力」。

雖然受最近的日元貶值影響,換算成日元的海外併購金額出現膨脹,不過在股價上揚的利多下,日本企業的併購意願強烈。

通過海外併購活用資本市場所籌措資金的事例也十分突出。

去年上市的三得利食品國際使用公募增資的資金收購了海外的飲料品牌。電通也將增資資金用於收購英國廣告巨頭。此前則多為使用借款和手頭資金。

預計13年度公募增資等方式籌措到的資金額將達2萬5300億日元,為雷曼危機前的06年度(3萬8600億日元)以來的最高水準。

將在資本市場籌措的風險資金用於併購等進攻型投資有望帶來中長期企業價值提升、市場也日趨活躍的良性循環。

版權聲明:日本經濟新聞社版權所有,未經授權不得轉載或部分複製,違者必究。

報道評論

HotNews

金融市場

| 日經225指數 | 54253.68 | 435.64 | 02/06 | close |

| 日經亞洲300i | 2632.52 | -18.84 | 02/06 | close |

| 美元/日元 | 157.12 | 0.01 | 02/07 | 05:50 |

| 美元/人民元 | 6.9380 | 0.0009 | 02/06 | 11:20 |

| 道瓊斯指數 | 50115.67 | 1206.95 | 02/06 | close |

| 富時100 | 10369.750 | 60.530 | 02/06 | close |

| 上海綜合 | 4065.5834 | -10.3333 | 02/06 | close |

| 恒生指數 | 26559.95 | -325.29 | 02/06 | close |

| 紐約黃金 | 4951.2 | 89.8 | 02/06 | close |