中國的銀行不良債權渡過危險期了嗎?

2017/09/01

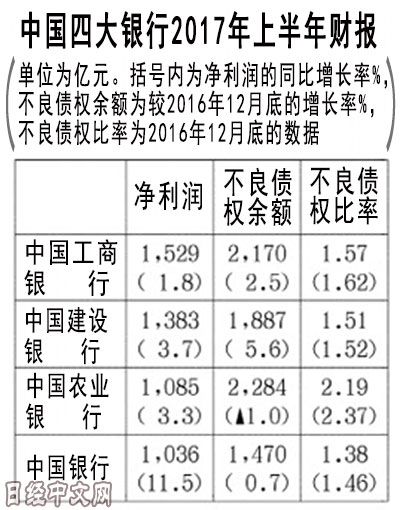

中國大型銀行的不良貸款增加趨勢已開始踩下煞車。四大國有銀行發佈的2017年1~6月財報顯示,截至6月底的不良貸款比率平均為1.65%,比2016年12月底下降了0.07個百分點。這是四大銀行的不良貸款比率約5年來首次下降。除了國內經濟趨穩之外,還得益於出售不良貸款和證券化取得的效果。

|

| 中國建設銀行行長王祖繼(8月31日,香港) |

8月31日,中國農業銀行行長趙歡在財報記者會上表示,接下來將繼續繼續降低不良率。對不良貸款處理的進展顯示出自信。

從截至6月底的不良貸款餘額來看,四大銀行合計達到7812億元。雖然比2016年12月底增加1.8%,但低於貸款整體的增長率(6.6%)。此外,被視為不良貸款預備隊的「關注類」貸款也轉為減少,佔貸款整體的比率為3.31%,下降了0.31個百分點。

|

不良貸款比率下降的背景是國內經濟保持強勁。受到基礎設施投資和個人消費的支撐,1~6月實際國內生産總值(GDP)同比增長6.9%,保持穩定。此外,大宗商品行情也出現復甦,受産能過剩問題困擾的行業也獲得了喘息機會。

大型銀行一直在積極推進不良貸款的「直接出售」,即以低於帳面價值的價格向外部出售不良貸款,將其從資産負債表中剝離。國有的大型不良貸款處理公司中國信達資産管理公司透露,「不良貸款收購市場的參與者增加,競爭日趨激化,市場價格正在上漲」。

此外,企業將銀行貸款轉換為股權的債權轉股權(簡稱債轉股、DES)也已全面啟動。國家發展和改革委員會8月上旬宣佈,以鋼鐵、煤炭和化工等存在過剩債務的行業為中心,超過70家企業就參加債轉股達成了協議。涉及的債務總額超過1萬億元。

債轉股帶來的好處是,企業能壓縮負債、易於推進經營重建,同時銀行也能減少不良貸款餘額。但債轉股的對象大部分是「重厚長大」型産業的國有企業。姑息「僵屍企業」、推遲經濟結構轉型的風險也很突出。如果重建無法順利取得進展,銀行將被迫進行集團內持股的減損處理。

「隨著供給側結構性改革的深化,過剩産能行業調整加快,企業信用風險持續暴露,部分地區新增不良規模持續加大」,中國銀行首席風險官潘岳漢表示。很多慎重觀點認為,還不能斷言不良貸款處理已經渡過危險期。

日本經濟新聞(中文版:日經中文網)香港 粟井康夫

版權聲明:日本經濟新聞社版權所有,未經授權不得轉載或部分複製,違者必究。

HotNews

金融市場

| 日經225指數 | / | |||

| 日經亞洲300i | 2686.81 | -3.69 | 02/11 | close |

| 美元/日元 | 153.27 | -2.29 | 02/12 | 08:52 |

| 美元/人民元 | 6.9123 | 0.0000 | 02/11 | close |

| 道瓊斯指數 | 50121.40 | -66.74 | 02/11 | close |

| 富時100 | 10472.110 | 118.270 | 02/11 | close |

| 上海綜合 | 4131.9850 | 3.6119 | 02/11 | close |

| 恒生指數 | 27266.38 | 83.23 | 02/11 | close |

| 紐約黃金 | 5071.6 | 67.8 | 02/11 | close |